Dies ist der erste Teil einer ausführlichen Bestandsaufnahme Griechenlands und analysiert die Lage des Landes. Hier finden Sie den zweiten Teil, darin vier Szenarien für die wirtschaftliche Zukunft Griechenlands und des Euroraums.

„Die fiskalische Risiken sind, vor allem in den entwickelten Ländern, aus drei Gründen gestiegen: Die Trendentwicklung der Staatshaushalte hat sich im letzten Halbjahr weiter verschlechtert, die Schwäche der Haushalte ist stärker in den Blick der Finanzmärkte gerückt und die Regierungen haben wenig Fortschritte in der Planung fiskalischer Exit-Strategien gemacht.“ So steht es in der gerade erschienen neuesten Ausgabe des vom Internationalen Währungsfonds (IWF) herausgegebenen Fiscal Monitor [3]. Mit anderen Worten: Die Strategie einiger Mitglieder der Eurozone, als einzig verbleibenden Weg aus der Krise auf mit hohen Defiziten finanzierte Konjunkturprogramme zu setzen, könnte sich als fatal herausstellen (vgl. Euro in der Krise?!).

Konkret besteht die Gefahr, dass ein Teufelskreis entsteht, in dem Zweifel der Märkte an der Zahlungsfähigkeit eines Landes zu höheren Zinssätzen auf Staatsschulden führen, die wiederum als zusätzliche Belastung den Haushalt ins Minus drücken. Die Konsequenz ist, dass selbst auf lange Sicht gesunde Haushalte vom Markt in die Insolvenz getrieben werden könnten.

Beispielhaft lässt sich diese Dynamik an Portugal und Griechenland beobachten: Der Zinssatz auf portugiesische Staatsanleihen mit einer Laufzeit von 10 Jahren betrug Anfang Mai über 6 Prozent, auf 10-jährige griechische Staatsanleihen bekam man sogar mehr als 12 Prozent Zinsen. Sechs Prozent für Portugal bedeutet: Die Märkte schätzen die Wahrscheinlichkeit, dass die Kredite nicht in vollem Umfang zurückgezahlt werden, als real, aber relativ gering ein [4] – auch für den portugiesischen Haushalt wären sechs Prozent zwar eine heftige Belastung, aber im Rahmen eines harten Sparkurses gerade noch aufzubringen. Wie schnell eine solche Situation jedoch außer Kontrolle geraten kann, zeigt der griechische Fall: 12 Prozent Zinsen kann Griechenland unmöglich zahlen; ohne Hilfe von außen wäre eine Insolvenz unvermeidlich.

Griechenlands Staatsfinanzen seit Jahren schwach

Diese Spirale in Richtung Zahlungsunfähigkeit soll der neue Rettungsschirm der EU nun unterbrechen. Staaten mit Refinanzierungsschwierigkeiten sollen Kredite mit einem Zinssatz von ca. 5% erhalten, damit sie dem Markt nicht ausgeliefert sind. Das Risiko einer Insolvenz von Portugal, Irland oder sogar Spanien ist damit wohl vorerst gebannt. Anders liegt der Fall für Griechenland.

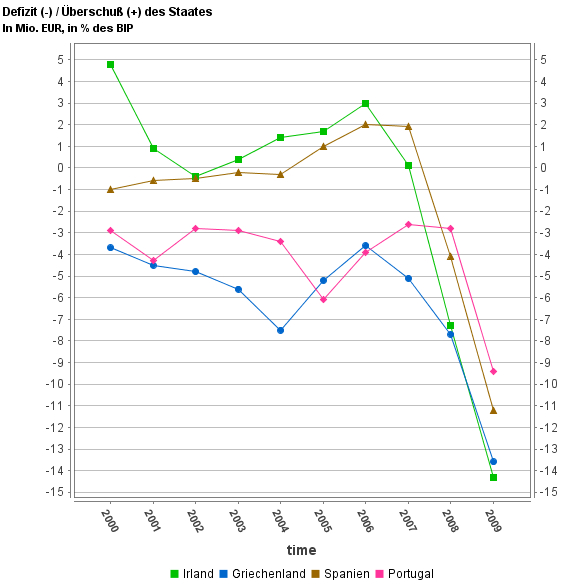

Im Gegensatz zu den erstgenannten Ländern war der griechische Haushalt nämlich schon vor der Krise unausgeglichen. Im Jahr 2007, als Spanien und Irland noch Überschusshaushalte vorweisen konnten, lag Griechenlands Defizit bereits bei 3,7 Prozent des BIP.

Zwar war auch Portugals Haushalt 2007 schon mit 2,7 Prozent im Minus, der entscheidende Unterschied ist aber, dass der Gesamtschuldenstand in Portugal zu diesem Zeitpunkt nur 63,6 Prozent des BIP betrug – im Vergleich zu 95,6 Prozent in Griechenland. Insofern ist die langfristig notwendige Korrektur des portugiesischen Staatshaushaltes zwar ebenfalls groß (wenn auch nicht ganz so enorm wie in Griechenland), aufgrund der geringeren Gesamtschuldenlast verfügt Portugal aber über einen Puffer, um die aktuelle Krise zu überstehen [5].

Der Ernst der griechischen Lage wird besonders deutlich, wenn man das so genannte primary deficit betrachtet. Dabei handelt es sich um die Nettokreditaufnahme abzüglich der Zinszahlungen auf bisherige Staatsanleihen – es ist also ein Maßstab für gesunde Haushaltsführung, der von den Marktbedingungen unabhängig ist. Griechenlands primary deficit betrug 2009 8,6 Prozent des BIP; um eine Insolvenz zu vermeiden, muss daraus selbst bei einem Zinssatz von 5 Prozent mittelfristig ein Überschuss werden. Experten schätzen die notwendige Haushaltskorrektur insofern auf mehr als 10 Prozent ein [6], der Financial Times Kolumnist Wolfgang Munchau spricht sogar von bis zu 15,5% [7].

Ist eine Haushaltskonsolidierung dieser Größenordnung überhaupt möglich? Laut Alcidi und Gros (2010a) [8] wäre sie jedenfalls historisch nicht einmalig. Griechenland selbst hat in den frühen 90er Jahren schon einmal seine primary balance, also die Differenz von Staatseinnahmen und Staatsausgaben abzüglich Zinszahlungen, um 10,8 Prozent verbessert; Dänemark und Italien haben in den 80er bzw. 90er Jahren Ähnliches geschafft.

Der Preis des Sparens

Die Kosten eines solchen Sparkurses sind jedoch enorm. Die größte Hürde ist die mangelnde Gesamtnachfrage: Für jeden Euro, den Griechenland einspart, sinkt die Gesamtnachfrage, und demzufolge auch die Wirtschaftsleistung. Dadurch fallen Steuereinnahmen weg und die Sozialausgaben steigen. Alcidi und Gros (2010b) [9] argumentieren, dass dieser Effekt aufgrund einer hohen Abhängigkeit der Wirtschaft von der Binnennachfrage in Griechenland besonders hoch ist; sie rechnen für jede Verbesserung der primary balance um einen Prozentpunkt mit einem Einbruch der Wirtschaftsleistung um 2,5 Prozent. In der Konsequenz ergibt sich ein bis zu 25% geringeres BIP im Vergleich zum Trendwachstum; zudem rechnet der IWF schon unter optimistischeren Annahmen mit einer Spitzenarbeitslosigkeit von fast 15 Prozent.

Weiter zum zweiten Teil des Artikels.

Kommentare verfolgen: |

|