Die 2013 angekündigte Neue Seidenstraße galt als globales Projekt zunächst als ineffizient oder undurchführbar. Doch Peking setzte seinen auf eine Mrd. Dollar geschätzten Plan schnell in die Tat um, zumindest bis die Covid-19 Pandemie den meisten Aktivitäten in der Weltwirtschaft ein vorzeitiges Ende setzte. In den ersten sechs Jahren nach ihrer Ankündigung wurden nach offiziellen Angaben im Rahmen der Neuen Seidenstraße rund 3.100 Projekte von Chinas Staatsunternehmen realisiert. Diese Investitionen dienten hauptsächlich der Finanzierung sogenannter harter Infrastruktur in den Bereichen Verkehr, Energie sowie Information und Kommunikation. Weiterhin handelte China Wirtschaftszonen, Freihandelsabkommen, Devisentauschabkommen sowie Zollsenkungen aus. Dies blieb auch in den USA, Japan und Europa nicht unbemerkt.

Alternativen zur Neuen Seidenstraße

Im Jahr 2018 startete die Europäische Union ihre EU-Asien-Konnetivitätsstrategie. Ziel der EU war es, in der Zukunft Investitionen des Privatsektors zu erleichtern und verschiedene Drittstaatenprogramme in einem Instrument zusammenzuführen. Ende 2019 kündigte EU-Kommissionspräsidentin Ursula von der Leyen die Global Gateway Initiative an, ein 300 Mrd. Euro schweres Infrastrukturentwicklungsprogramm. Von der Leyens Strategie sollte die Digitalisierungs-, Bildungs-, Energie-, Transport- und Gesundheitssektoren weltweit entwickeln und Investitionslücken nachhaltig schließen, um eine „echte Alternative“ zu Chinas Seidenstraße zu bieten. Viel passiert ist seither jedoch nicht und die Global Gateway Initiative scheint sich zu einem Papiertiger zu entwickeln. So bestätige ein Projektleiter des Europäischen Auswärtigen Dienstes, dass die Global Gateway eine weitere abhakbare Box auf den Berichtsbögen der ausführenden EU-Institutionen sei, der dann laufende und künftige Projekte mit ähnlichen Zielen zugeordnet werden können.

2019 habe die USA gemeinsam mit Australien und Japan ebenfalls eine gemeinsame globale Investitionsstrategie ins Leben gerufen: das Blue Dot Network (BDN). Mit anfänglich 60 Mrd. USD sollte das BDN weltweit Infrastrukturprojekte fördern und privates Kapital für Auslandsinvestitionen mobilisiert werden. Zwei Jahre später wurde es in die Build Back Better World Initiative (B3W) der G7 integriert. Dies war der erste Versuch, internationale Netzwerke zu bündeln und eine einheitliche Strategie innerhalb der G7 zu schaffen.

Dabei unterscheiden sich die Investitionen der G7 und der Neuen Seidenstraße in einem zentralen Punkt: Während die G7 den Fokus auf kleine, vielfältige und nachhaltige Projekte legen, verfolgt die chinesische Strategie in erster Linie große Infrastrukturinvestitionen. Somit steht die B3W nicht in direkter Konkurrenz zu China, und priorisiert vor allem die Förderung der globalen Gesundheitsinfrastruktur, digitaler Technologien und die Gleichstellung der Geschlechter.

Allerdings sah sich die B3W, wie auch der BDN, schon bald mit Problemen bei der Mobilisierung von Privatkapital für ihre politischen Ziele konfrontiert. Peking hingegen, das sich in einer ähnlichen Situation befand, subventionierte fehlende Mittel durch bilaterale Finanzierungsvereinbarungen zwischen Schuldnerstaaten und seinen Banken. Zudem schuf China neue Institutionen wie die multilaterale Asian Infrastructure Development Bank (AIIB) und den Seidenstraßenfond. Innerhalb von sechs Jahren wurde die AIIB zu einem bedeutenden Kreditgeber für die Entwicklungsfinanzierung. Gleichzeitig wird Chinas globale Investitionsstrategie sein Image nach der Pandemie wieder aufpolieren müssen. Die Neue Seidenstraße wurde in letzter Zeit vermehrt infrage gestellt, nachdem staatseigene Firmen Megaprojekte ausgesetzt oder aufgegeben haben.

Im Rahmen der G7 Initiative bleiben die Finanzierung und Umsetzung für Außenstehende in Drittstaaten dagegen oft undurchsichtig, nicht leicht durchführbar. Zudem waren die jüngsten Strategien der G7-Mitglieder, insbesondere die Global Gateway Initiative, international bisher weniger präsent verglichen zur chinesischen Investitionstätigkeit. Es wird sich zeigen, ob dies auch für die Partnerschaft für Globale Infrastruktur und Investitionen gilt. Zumindest soll die neue Initiative laut U.S. Präsidenten Joseph Biden „keine Hilfe oder Wohltätigkeit" sein, kein wirklich attraktives Signal für staatliche und private Geldnehmer in Entwicklungsländern.

Globale Investitionslücken schließen

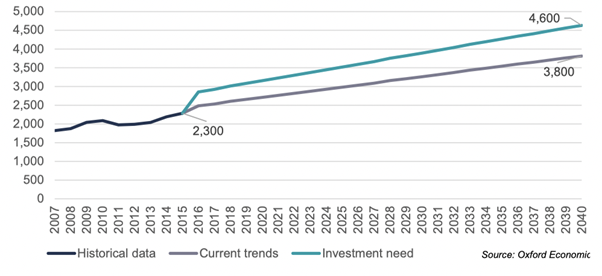

Die globale Investitionslücke für die Entwicklungsländer wird bis 2040 auf 15 Mrd. USD wachsen. Entwicklungs- und Schwellenländer tun sich weiterhin schwer damit, ausländische Investitionen einzuwerben: Vor der Covid-19-Pandemie erhielten die Entwicklungsländer ausländische Direktinvestitionen in Höhe von 557 Mrd. USD. Dies entspricht einem Niveau, das zuletzt Anfang der 2000er-Jahre erreicht wurde. Während die Schätzungen der globalen Ausgaben im Jahr 2016 einen Höchststand von 3,26% des globalen Bruttoinlandsprodukts erreichten, deuten die Prognosen des G20 Global Infrastructure Hub auf einen Rückgang auf 2,72% im Jahr 2040 hin. Somit wachsen globale Investitionsstrategien mit Billionen von USD und Euro zwar weiter, der Investitionsbedarf jedoch noch wesentlich schneller. Diese Lücke muss schnellstmöglich geschlossen werden, um die globale Schere zwischen armen und reichen Staaten sich nicht noch weiter zu öffnen.

Globale Investitionen in Infrastruktur, von 2007 bis 2040, in Milliarden USD

Quelle: Oxford Economics: Global Infrastructure Outlook

Heute liegt der größte Investitionsbedarf in Ländern mit mittleren Einkommen, wie Brasilien, Russland, Indien, China und Südafrika. Ein Großteil der Entwicklungsländer ist jedoch wesentlich stärker auf ausländische Direktinvestitionen angewiesen als die Länder mittleren Einkommens. Viele Projekte könnten mit vergleichsweise geringen Investitionszusagen beschleunigt werden: Der Verkehrssektor (Straßeninfrastruktur) wird mit einer wachsenden Lücke von 435 Mrd. USD bis 2040 den größten Investitionsbedarf haben, gefolgt vom Energiesektor mit über 164 Mrd. USD. Die Eisenbahninfrastruktur, die Telekommunikation und der Wassersektor sind weitere wichtige Bereiche mit einem Investitionsbedarf zwischen 39 und 61 Mrd. USD.

Weiterhin gibt es in vielen Schwellen- und Entwicklungsländern bei privaten Kapitalinvestitionen einen erheblichen administrativen Rückstau, der fünf bis zehn Prozent der gesamten Projektkosten verschlingt. Heute fehlen 1,6 Mrd. Menschen in 94 Ländern die Kapazität, ausreichende Investitionen selbstständig zu tätigen. Sollten diese ausbleiben, drohen bereits in diesem Jahr eine Reihe von Hungersnöten. Dem gegenüber hielten institutionelle Anleger und Banken insgesamt im Jahr 2016 alleine 120 Mrd. USD an Vermögenswerten, wobei 87% dieser Mittel aus den führenden Industriestaaten stammten und allein 6 Mrd. USD in Staatsfonds lagen.

Was ist zu tun?

Was muss also getan werden, um China entgegenzuwirken und die globale Investitionslücke zu schließen, insbesondere in den weltweit schwächsten Regionen? Ein erster wichtiger Schritt besteht darin, mit China gleichzuziehen, indem das zugesagte Kapital endlich mobilisiert wird. Die vermögendsten Staaten können ohne Weiteres angemessene Mittel zur Deckung des unmittelbaren Investitionsbedarfs bereitstellen. Allerdings sind die nationalen und globalen Finanzinstitutionen stark zersplittert und nicht koordiniert. Das führt zu einem inkohärenten Raum der Entwicklungsfinanzierung mit institutionellen Überschneidungen und Ineffizienz.

Zweitens braucht es Klarheit über die Finanzierungs- und Verteilungsstrategien. Einzelne G7-Staaten haben ein Rekordniveau an abfließenden ausländischen Direktinvestitionen erreicht. Es ist jedoch wenig bekannt darüber, wie die Finanzierungskanäle der Global Gateway, der B3W oder der neu angekündigten Partnerschaft für Globale Infrastruktur und Investitionen mit den bestehenden Investitionsmechanismen zusammen funktionieren und ob Investitionen zusätzlich erleichtert werden.

Drittens bleibt die Frage offen, wie diese Initiativen dazu beitragen werden, dass privates Kapital – ein wichtiger Aspekt der angekündigten Investitionsstrategien – schneller in sogenannte wirtschaftliche Hochrisikogebiete investiert wird.

Die europäische Nachbarschaft, hat erheblichen Investitionsbedarf. Zudem sind Zentralasien und Subsahara-Afrika durch die wirtschaftlichen Ausläufer der Pandemie und des russischen Krieges gegen die Ukraine auf Investitionen der G7 und der EU angewiesen. Die G7-Staaten müssen daher mehr als nur eine Reihe von Einzelinitiativen vorlegen und sollten schnellstmöglich eine einheitliche, kohärente Strategie umsetzen, die dem globalen Investitionsbedarf gerecht wird.

Kommentare verfolgen: |

|